Euro et conséquences commerciales

Pour comprendre pourquoi, faisons d’abord un retour sur le système de l’Euro, et ses conséquences. L’existence de l’Euro a pour caractéristique d’empêcher qu’une différence de compétitivité entre deux pays ne débouche sur un ajustement du taux de change tendant à rééquilibrer cette différence de compétitivité.

En effet, si deux pays utilisent des monnaies différentes, lorsque les produits du premier - disons le Japon pour fixer les idées - sont davantage demandés et qu’il présente un excédent commercial important vis-à-vis par exemple des Etats-Unis, sa monnaie sera elle aussi davantage demandée puisqu’il est naturellement nécessaire de posséder des yens pour acheter les produits proposés par le Japon à l’export. Cette demande supplémentaire de monnaie aura tendance à augmenter le cours du yen par rapport à la monnaie du pays déficitaire, dans cet exemple le dollar américain. Or l’augmentation du cours du yen, en faisant augmenter le prix en dollars de ses exportations, va limiter l’avantage compétitif des produits du Japon, ce qui tendra à empêcher que l’excédent commercial japonais n’augmente démesurément :

- D’une part la demande en produits japonais, devenus plus coûteux, aura tendance à baisser,

- D’autre part le regain de compétitivité dont bénéficient les produits américains du simple fait de leur prix relatif plus bas donnera une seconde chance aux entreprises américaines pour améliorer leurs produits, plutôt que d’être "sortis" définitivement du marché par leurs concurrents japonais

Les pays de l’Eurozone, utilisant la même monnaie, ne bénéficient plus de ce type d’ "ajustement automatique". Ils devraient donc être menacés par une dérive de leurs balances commerciales respectives, les uns vers de forts excédents, les autres vers des déficits profonds ?

Oui, c’est bien ce qui se passe

(Source: Banque Mondiale)

Le tableau ci-dessus présente la somme des balances commerciales de six pays significatifs de l’Eurozone -les quatre plus grandes économies plus deux pays plus petits-, en vert dans les douze années précédant l’instauration du système Euro, en marron dans les douze années qui ont suivi. La différence saute aux yeux :

- Avant l’Euro, les balances commerciales sont relativement proches de l’équilibre : que les pays soient excédentaires ou déficitaires, ils le sont modérément

- Après l’Euro, les balances commerciales explosent, pour les uns à la baisse, pour les autres à la hausse

Un système de monnaies distinctes possédant des amortisseurs intrinsèques aux déséquilibres commerciaux entre pays européens a été remplacé par un système de monnaie unique sans aucun amortisseur pour ce qui est des échanges entre pays de l’Eurozone.

Il est à noter en revanche que la balance commerciale de l’Eurozone prise dans son ensemble n’a connu de dérive excessive ni vers l’excédent ni vers le déficit. C’est bien logique : les échanges avec des pays n’utilisant pas l’Euro font bien intervenir deux monnaies : l’Euro, et celle du partenaire commercial extérieur. Ces échanges bénéficient donc toujours de l’amortissement par des monnaies différentes.

Des taux d’inflation différents, Euro ou pas...

La dérive des balances commerciales des pays utilisant l’Euro ne serait pas aussi grande, si leurs taux d’inflation respectifs étaient similaires. En effet, pour un pays membre de l’Euro, avoir un taux d’inflation supérieur dans la durée à celui des autres pays de l’Eurozone signifie nécessairement que ses produits deviendront plus chers, donc moins compétitifs. La conséquence : un creusement de sa balance commerciale, creusement qui du fait de la monnaie unique ne peut être amorti par un ajustement de taux de change.

Ah oui, il vaut la peine de rappeler que l’Euro était censé favoriser la convergence des taux d’inflation dans les différents pays membres... Ça a peut-être marché ?

Euh, non, pas vraiment

(Source: Banque Mondiale)

La différence entre les taux d’inflation cumulés en Allemagne et en Italie depuis le début de l’existence de l’Euro atteint les quinze points. Entre Allemagne et Espagne, la différence monte jusqu’à vingt-six points. Quinze pour cent de différence de prix sur un produit similaire... c’est déjà le plus souvent largement suffisant pour emporter la décision du consommateur !

- La différence de taux d’inflation avec l’Allemagne est plus grande pour l’Italie que pour la France, pour l’Espagne ou pour la Grèce que pour l’Italie

- Le creusement de la balance commerciale est plus grave pour l’Italie que pour la France, pour l’Espagne ou pour la Grèce que pour l’Italie

Si l’ordre est identique, ce n’est naturellement pas par hasard ! La dérive de la compétitivité-prix relative mène à une dérive toujours plus prononcée de la balance commerciale : vers le négatif pour les pays à inflation relativement élevée, vers le positif pour les pays à inflation particulièrement basse, l’Allemagne en premier lieu.

La valse de l’Euro se danse à trois temps

Au premier temps, tout le monde est content

- Les pays à taux d’inflation plus élevé bénéficient de taux d’intérêt très bas par rapport à leur niveau d’inflation. En effet, le taux d’intérêt de base dans toute l’Eurozone est celui défini par la Banque Centrale Européenne, il ne varie pas d’un pays à l’autre (c’est bien d’une monnaie unique qu’il s’agit), il est donc bas du point de vue des pays dont l’inflation est élevée. C’est à partir de ce taux d’intérêt BCE que les taux d’intérêt bancaires sont calculés, ils apparaîtront donc bas par rapport à l’inflation, ce qui soutient la croissance des pays concernés en encourageant l’endettement au-delà du raisonnable. Le prix de cette croissance supérieure est une bulle de l’endettement public (Grèce, Italie) ou privé (Espagne, Irlande),

- En même temps, un pays comme l’Allemagne voit aussi sa croissance soutenue par l’endettement des autres qui lui achètent davantage de ses produits, d’autant que la monnaie unique en arrive assez rapidement à être sous-évaluée de son point de vue... puisque son inflation est inférieure. Le prix de cette croissance supplémentaire est une bulle des avoirs extérieurs du pays. Que des étrangers vous doivent de l’argent est certes à première vue une situation confortable. Mais la valse continue...

Au second temps de la valse de l’Euro, commencent à arriver les premières conséquences

Elles sont fort désagréables pour les emprunteurs surendettés, obligés pour cause d’Euro de tenter de restaurer l’équilibre de leurs balances commerciales par une dévaluation interne.

Qu’est-ce qu’une "dévaluation interne" ? Avant tout, c’est une baisse drastique de la rémunération du travail, avec pour conséquences une entrée en récession, puis en dépression économique, une explosion à la hausse du taux de chômage, laquelle est le seul moyen pratique de briser les résistances du monde du travail.

Naturellement cet ajustement à la baisse concerne la seule rémunération du travail... non la valeur du capital puisque la valeur des dettes n’est pas diminuée en même temps que le niveau des salaires, ce qui serait l’effet d’une dévaluation. C’est tout l’avantage de la manœuvre du point de vue des créditeurs, par rapport à l’alternative que pourrait être la sortie de la zone Euro des pays concernés.

Il est vrai qu’il est bien confortable d’être créditeur en zone Euro lorsque non content de faire reposer la responsabilité du surendettement sur les seuls débiteurs au lieu des débiteurs et créditeurs conjointement (comme pourtant de tradition en système capitaliste...), les politiques mettent à contribution les contribuables des pays non encore surendettés (Allemagne, France...) pour garantir encore mieux que la créance sera honorée. Jusqu’au dernier Euro d’impôt du dernier Allemand et du dernier Français, s’il le faut !

Mais la valse continue...

Au troisième temps de la valse, les créditeurs feront la grimace

C’est le temps où les conséquences commencent à éclabousser aussi les prêteurs. Ça commence doucement, et l’enjeu pour la chancelière d’Allemagne Angela Merkel est que ça n’aille pas trop loin avant les prochaines élections allemandes en septembre 2013... après les Allemands pourront bien découvrir où elle les a menés.

- C’est que, comme les pays qui tentent la dévaluation interne ont une fâcheuse tendance à entrer en récession puis en dépression (ce qui n’arriverait pas s’ils dévaluaient), leur dette publique ou privée rapportée à leur économie augmente en réalité malgré tous les sacrifices consentis par le monde du travail. Au lieu de les aider à retrouver un équilibre, la politique de dévaluation interne et de ravage des intérêts des salariés les enfonce encore davantage.

- Pendant ce temps, de nombreux citoyens aisés de ces pays transfèrent leurs avoirs dans le système financier allemand, de peur que leur pays ne sorte de l’Euro ce qui amènerait une dévaluation de leurs avoirs.

Pour l’Allemagne c’est un double effet qui tue !

- D’une part le défaut des secteurs public et privé grec, espagnol, etc. sera encore plus grave, d’où des pertes encore plus lourdes pour l’Allemagne

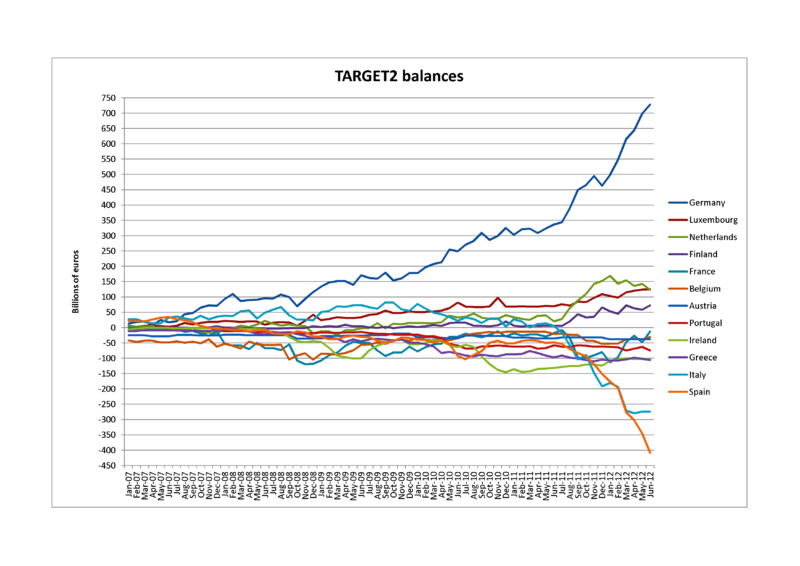

- D’autre part apparaît par le mécanisme Target2 un déséquilibre bancaire supérieur à 700 milliards d’euros qui créera des pertes massives supplémentaires lorsque le système de l’Euro explosera sous la pression.

Le mécanisme Target2 permet les transferts bancaires entre pays de l’Eurozone. Equilibré jusqu’au début de la crise en 2007, il comptait mi-2012 une position créditrice supérieure à 700 milliards d’euros pour l’Allemagne, débitrice de 400 milliards d’euros pour l’Espagne et presque de 300 milliards d’euros pour l’Italie

(Source: Wikimedia)

Les pertes de l’Allemagne seront suffisantes pour la transformer en un tournemain en un autre Etat en banqueroute. Sauf naturellement à laisser son système bancaire faire faillite et à constater honnêtement les pertes, mais jusqu’ici seuls les Islandais ont eu ce courage. Ceci à peu près au même moment où la dépression européenne se communiquera à l’Allemagne, dont le taux de croissance ...ou de récession est particulièrement sensible à la conjoncture européenne et mondiale.

Alors, l’euro, dans l’intérêt de l’Allemagne ?

Pour l’Allemagne, le système de l’Euro a abouti à échanger :

- Des gains petits mais réguliers résultant de sa monnaie nationale traditionnellement forte (le Deutschmark) et de son inflation faible, des gains qui profitaient à toute la population puisque le prix des biens importés diminuait régulièrement, au bénéfice des plus pauvres comme des plus riches,

- Une montée en puissance wagnérienne de l’influence de l’Etat et des banques du pays devenus de gros créditeurs extérieurs

- Tandis qu’une grande partie du monde du travail souffre de salaires bas qui n’augmentent guère, dans une monnaie qui n’augmente plus

- Suivie d’un effondrement financier de ces gros créditeurs ayant trop prêté et trop imprudemment... entraînant probablement la banqueroute de l’Etat.

Tout cela au nom de l’Europe, naturellement.

A tout prendre, les Allemands sont tout autant menacés que les autres Espagnols, Grecs, ou Français. Simplement, la majorité d’entre eux ne le sait pas encore...

...tandis qu’un dirigeant insoupçonnable avec ses allures de bonne maman bienveillante continue de mener leur pays vers le gouffre.

Avec un dirigeant comme elle... pas de risque de banqueroute ?

(Source: Wikimedia)

L’entre-deux français

Quant à notre pays à nous, il présente à la fois certaines caractéristiques communes avec l’Espagne et l’Italie, mais pas tout à fait au même degré :

- Dérive de la balance commerciale,

- Bulle immobilière,

- Destruction progressive de l’industrie,

Et certains points communs avec l’Allemagne :

- Créditeur extérieur important du fait de la forte propension à l’épargne des Français, que nos sages banquiers placent en produits sûrs... des obligations d’Etat, mais pas au même degré puisque la France n’a pas d’excédent dangereux de sa balance Target2 comme l’Allemagne

Nous aurons donc probablement un mélange de banqueroute et dépression économique à l’espagnole et de banqueroute et dépression économique à l’allemande.

L’Euro aura uni les peuples européens dans la même expérience !

Ceci est un article ‘presslib’, c’est-à-dire libre de reproduction en tout ou en partie à condition que le présent alinéa soit reproduit à sa suite. Le Noeud Gordien est un site d’analyses et d’investigations sur la Crise. Article écrit par Alexis TOULET. Merci de visiter notre site